さて、稼いだら税金を納めねばなりません。でも、どんなカラクリになってるか知らない上に漏れがあったら、怖い人が来て差し押さえされて…と不安ばかりが広がります。

そこまでの不安は無いにしても、サラリーマンやってるといただくお給金は「税金引かれた後」なので、そもそも知る機会がありません。

そこで、税を納める奥様と話が合う程度、を目指して整理してみましょう。

所得税とは個人の所得に対してかかる税金

お金持ちの人の話で「頑張って稼いでも、半分位税金で持って行かれちまう」と聞くことがあります。割合はともかく、せっかく稼いだお金が目減りするのは気持ちの良いものではありません。でも、納めるのが国民の務め。せめて納得して(諦めて?)納めましょう。

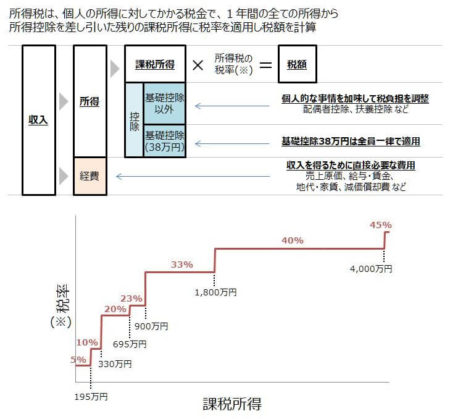

所得税は、個人の所得に対してかかる税金で、1年間の全ての所得から所得控除を差し引いた残りの課税所得に税率を適用し税額を計算します。

出典:国税庁ホームページ 所得税のしくみ(https://www.nta.go.jp/shiraberu/ippanjoho/pamph/koho/kurashi/html/01_1.htm)

「収入」一「経費」=「所得」

一文で説明されていますが、登場人物が多いので分解していきましょう。

「収入」

ご存知、入って来たお金ですね。

売上金額以外にも、保険金や損害賠償金、売却代金も含まれます。

「経費」

経費で落とすためにレシートを集める、とかの経費です。

複雑ですがここでは、収入を得るために直接必要な費用、に留めておきます。

「収入」から「経費」を引くと「所得」になります。

「所得」って何?と考えると難しいので、単語の意味より、「収入」一「経費」=「所得」の計算式で理解した方が分かりやすいです。

図で表すと↓ですね。

その所得は、次の10種類に分かれます。

種類ごとに収入や経費の範囲、計算方法が変わります。

1 利子所得

2 配当所得

3 不動産所得

4 事業所得

5 給与所得

6 退職所得

7 山林所得

8 譲渡所得

9 一時所得

10 雑所得

”〇〇所得”は”〇〇から得た所得”と読めば分かりやすいですね。

事業から得た所得=事業所得、給与から得た所得=給与所得。

「所得」-「控除」=「課税所得」

次に「所得」から「控除」を引くと出てくるのが「課税所得」

控除は、個人的な事情を加味して税負担を調整するもので、14種類あります。

1 雑損控除

2 医療費控除

3 社会保険料控除

4 小規模企業共済等掛金控除

5 生命保険料控除

6 地震保険料控除

7 寄附金控除

8 障害者控除

9 寡婦控除・寡夫控除

10 勤労学生控除

11 配偶者控除

12 配偶者特別控除

13 扶養控除

14 基礎控除

サラリーマンの方でも年末調整で5,6,11,12は聞いたことがあるのではないでしょうか。

1~13までは条件に合わないと控除してもらえませんが、最後の基礎控除だけは何と、誰でも条件なく一律適用される太っ腹なのです。その額38万円。

なので、所得が38万円以下だと、所得38万円-控除38万円=課税所得ゼロ!となり、どれだけ高い税率を掛けたってゼロに掛け算するので、税金もゼロ!なのです。

「課税所得」×「税率」=「税額」

そして「課税所得」に「税率」を掛けると、いよいよ「税額」が決まります。

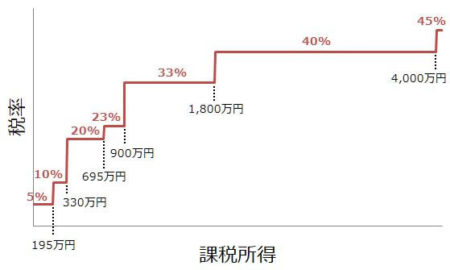

所得税の税率は、所得に応じて5%~45%の7段階に分かれています。

所得が多くなるに従って段階的に高くなり、支払い能力に応じて公平に税を負担する仕組み、ということで「超過累進税率」と呼ぶそうです。この仕組みで、たくさん稼いだらたくさん持って行かれる、って話になるのですね。

| 195万円以下 | 5% |

| 195万円を超え 330万円以下 |

10% |

| 330万円を超え 695万円以下 |

20% |

| 695万円を超え 900万円以下 |

23% |

| 900万円を超え 1,800万円以下 |

33% |

| 1,800万円を超え 4,000万円以下 |

40% |

| 4,000万円超 | 45% |

字で書いても分かりづらいですね。かと言ってグラフにして分かるかって疑問もありますがとにかく貼ってみます。

これで「所得税」の「税額」が分かりました。

「課税所得」がゼロなら確定申告も必要ない

関連する有名どころで「確定申告」も押さえておきましょう。

ここはホームページの記述をそのまま引用します。

1 確定申告の概要

所得税の確定申告は、毎年1月1日から12月31日までの1年間に生じた所得の金額とそれに対する所得税の額を計算し、源泉徴収された税金や予定納税額などがある場合には、その過不足を精算する手続です。

2 確定申告をする必要のある人

その年分の所得金額の合計額が所得控除の合計額を超える場合で、その超える額に対する税額が、配当控除額と年末調整の住宅借入金等特別控除額の合計額を超える人は、原則として確定申告をしなければなりません。

出典:国税庁ホームページ No2020 確定申告(https://www.nta.go.jp/taxanswer/shotoku/2020.htm)

注目は2番です。

先ほどまで使っていた用語に合わせてみましょう。

その年分の「所得」の合計額が「控除」の合計額を超える場合…(略)…確定申告をしなければなりません、となります。

つまり 「所得」から「控除」を引いてもゼロではない=「課税所得」があれば、ということになるので、「所得」が38万円以下であれば、基礎控除の38万円を引くと「課税所得」はゼロなので、確定申告も不要、となります。

細かい但し書きや平成25年~平成49年までは所得税と併せて申告・納付する復興特別所得税を端折ってはいますが、話の骨格としてはこれだけです。

分解してみると案外理解しやすかったのではないでしょうか。

まとめ

ここまでに登場した図たちを一枚にまとめました。

文章だと小難しいですが、少しはイメージしやすくなったのでは…と期待。

今回の内容は、国税庁ホームページ内の以下の記事を読んで作りました。

- No.1350 事業所得の課税のしくみ(事業所得)

https://www.nta.go.jp/taxanswer/shotoku/1350.htm - 所得税のしくみ

https://www.nta.go.jp/shiraberu/ippanjoho/pamph/koho/kurashi/html/01_1.htm#sanshiki01 - No.2260 所得税の税率

https://www.nta.go.jp/taxanswer/shotoku/2260.htm

Copyright secured by Digiprove © 2017

Copyright secured by Digiprove © 2017