さて、「所得」から「控除」を引くと「課税所得」になって、そこに「税率」を掛けると「税額」になるのでしたね。

⇒⇒「初心者でも分かった気になる所得税の話」はこちら!

と言うことは「控除」が増えると、「課税所得」が小さくなって、「税額」も小さくなって嬉しいっ!

だったら「控除」を増やす制度は最大限活用したいところです。今回はそんな青色申告制度のお話。

青色申告制度とは

国税庁ホームページから引用しましょう。

我が国の所得税は、納税者が自ら税法に従って所得金額と税額を正しく計算し納税するという申告納税制度を採っています。

1年間に生じた所得金額を正しく計算し申告するためには、収入金額 や必要経費に関する日々の取引の状況を記帳し、また、取引に伴い作成したり受け取ったりした書類を保存しておく必要があります。

ところで、一定水準の記帳をし、その記帳に基づいて正しい申告をする人については、所得金額の計算などについて有利な取扱いが受けられる青色申告の制度があります。

青色申告をすることができる人は、 不動産所得、事業所得、山林所得のある人です。

出典:国税庁ホームページ No.2070 青色申告制度(https://www.nta.go.jp/taxanswer/shotoku/2070.htm)

面倒くさがらず、きちんと記帳して申告したら有利にしますよ、という制度で国税庁のホームページにも「特典」と書いてあります。

手続きとしては、確定申告をしようとする年の3月15日までに「青色申告承認申請書」を納税地の所轄税務署長に提出すればOKです。これで青色申告者です。

特典その1:青色申告特別控除

来ました「控除」!

税額を小さくするためには何とかこれを勝ち取りたいですね。

控除額は最高65万円 または 最高10万円で、控除額の分かれ目は”取引の記帳の仕方”です。

最高65万円の控除を受ける条件は

- (1)青色申告者

- (2)所得に係る取引を複式簿記で記帳している(厳密には”正規の簿記の原則”により記帳している、だそうですが一般的には複式簿記、と書いてあるので複式簿記と書いておきます)

- (3)「貸借対照表」と「損益計算書」を確定申告書に添付して、確定申告の期限内に提出する

です。これを満たせば、最高65万円が控除されます。

なお、(2)(3)を満たさない=簡易な帳簿で記帳していた場合だと、控除が最高10万円になります。

ちなみに、青色申告の申請をしていなければ、白色申告です。

どれだけ違いがあるのかイメージするには、具体的な金額例があった方が分かりやすいですね。

ちょうど、国税庁ホームページからダウンロードできる、青色申告の情報が掛かれた資料「はじめてみませんか?青色申告!」の資料に金額例が載ってます。(https://www.nta.go.jp/shiraberu/ippanjoho/pamph/shotoku/kichou01.pdf)

せっかくの資料なのですが、さらっと色んな事が端折ってあるので、普通に読んだだけではえっ?えっ?と戸惑うと思います。なので分解してみます。

例は、国税太郎さん。奥さんと一緒に製造業を営んでいます。

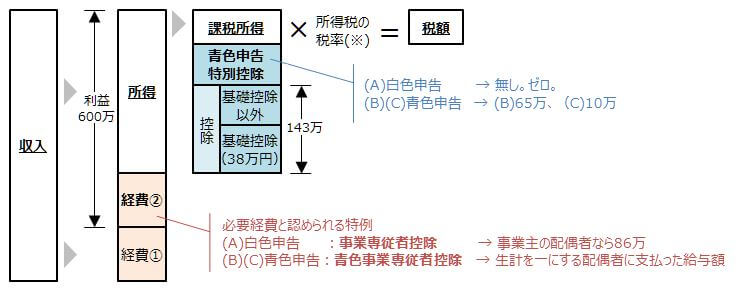

利益の600万に対して、(A)白色申告、(B)青色申告特別控除65万を適用、(C)青色申告特別控除10万を適用の3パターンでの税額の差を見てみます。

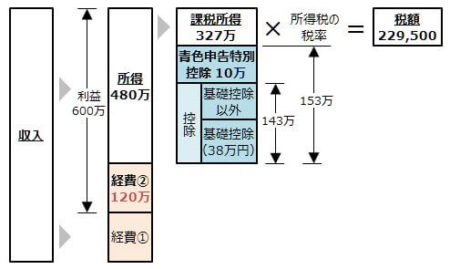

全体を図に示すとこのような感じになります。

着目して欲しい1つ目が、便宜上「経費②」と書いた部分です。

「給与」は必要経費になりますが、「『生計を一にしている配偶者その他親族に支払う』給与」は必要経費になりません。

ただし、必要経費にできる特例があり、白色申告と青色申告で呼び方も金額も異なります。

- 白色申告:

「事業専従者控除」と呼び、事業専従者が事業主の配偶者であれば86万円。 - 青色申告:

「青色事業専従者給与」と呼び、青色申告者と生計を一にする配偶者であれば支払われた給与の金額。

ただし「青色事業専従者給与に関する届出書」を予め税務署に提出しておくことが必要で、書かれた給与金額の範囲内が限度です。また、労務の対価として相当であると認められない=過大と判断されたらその金額は必要経費とはなりません。

2つ目が、「青色申告特別控除」と書いた部分です。

これは先に書いた通り、青色申告で記帳している方式により65万もしくは10万が控除されるものです。当然ながら白色申告にはこの控除はありません。

これを踏まえて、それぞれのパターンで計算します。

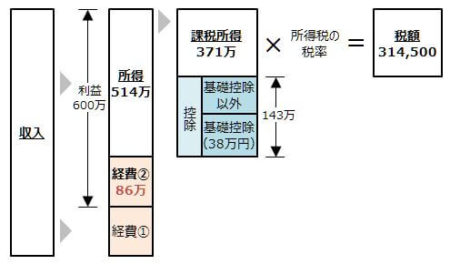

まずは、(A)の白色申告

事業専従者が配偶者なので「経費②:事業専従者控除」が適用され86万なので、600万から引くと「所得」は514万。

「所得」514万から「控除」143万を引くと、「課税所得」が371万。

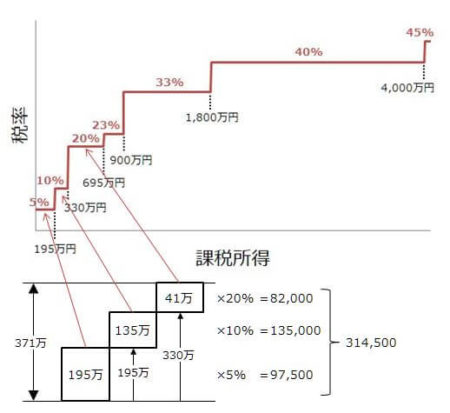

前回分(⇒⇒「初心者でも分かった気になる所得税の話」)で描いたグラフに従い、金額ごとに計算して足し算しても良いのですが、国税庁ホームページには「所得税の速算表」なるものが用意されてます。こちらの方が計算は簡単なので使ってみましょう。

課税される所得金額 税率 控除額 195万円以下 5% 0円 195万円を超え 330万円以下 10% 97,500円 330万円を超え 695万円以下 20% 427,500円 695万円を超え 900万円以下 23% 636,000円 900万円を超え 1,800万円以下 33% 1,536,000円 1,800万円を超え4,000万円以下 40% 2,796,000円 4,000万円超 45% 4,796,000円 出典:国税庁ホームページ No.2260 所得税の税率(https://www.nta.go.jp/taxanswer/shotoku/2260.htm)

今回は「課税所得」が371万なので、以下の順番で計算します。

- まずは表の中で課税所得が当てはまる行を見つけます。その行の税率を課税所得に掛け算します。

→ 371万×0.2(税率20%)=742,000 - 掛け算の結果から、1で着目した行右端の控除額を引きます。

→ 742,000-427,500=314,500 - これが所得税の税額です、今回は31万4,500円になりました。

念のため、グラフに沿って金額ごとに計算した結果と同じか確認してみましょう。

「課税所得」が371万なので、速算表の3行目までの税率が順番に適用されます。

- 41万(=371万-330万)×0.2(税率20%)=82,000

- 135万(=330万-195万)×0.1(税率10%)=135,000

- 195万×0.05(税額5%)=97,500

数式だけだと分かり辛いので図にしてみましたが、これで分かりやすくなったのか!?

それぞれの税額で求めた金額を合算すると、82,000+135,000+97,500=314,500

めでたく同じ金額になりましたね。これなら速算法の方が計算が少ないので楽です。

まとめとして、(A)白色申告の場合の全体図を整理しておきます。

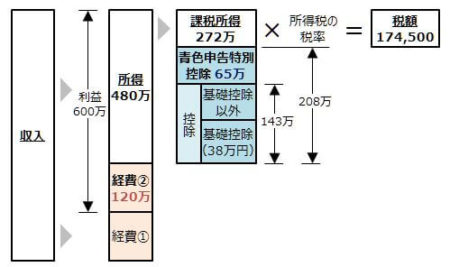

続いて、(B)の青色申告で65万控除

配偶者に支払った給料が「経費2:青色事業専従者控除」120万なので、600万から引くと「所得」は480万。

「所得」480万から、「控除」143万と青色申告特別控除65万の合計208万を引くと、「課税所得」は272万。

「所得税の速算表」から、272万×0.1(税率10%)=272,000

272,000-97,500=174,500

所得税の税額は、17万4,500円と計算できました。

(B)の場合も全体図でまとめておきます。

最後に、(C)の青色申告で10万控除

(B)と同じく、「経費2:青色事業専従者控除」が120万なので、600万から引くと「所得」は480万。

「所得」480万から、「控除」143万と青色申告特別控除10万の合計153万を引くと、「課税所得」は327万。

「所得税の速算表」から、327万×0.1(税率10%)=327,000

327,000 -97,500=229,500

所得税の税額は、22万9,500円と計算できました。

(C)の全体図です。

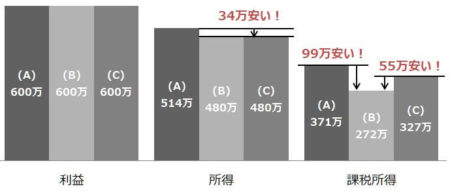

(A)(B)(C)の3パターンでどれくらい金額の差が出たのか?

数字よりはグラフの方が見やすいですね。ジャン!

利益は600万で同じですが、「所得」は(A)白色申告が514万なのに対して、(B)(C)の青色申告は480万で34万安くなりました。

次に「課税所得」は、(A)白色申告が371万、(B)青色申告控除65万が272万、(C)青色申告控除10万が327万と、(B)が(A)と比べて99万、(C)と比べて55万安くなりました。

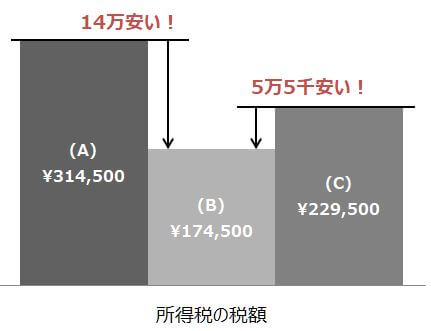

そしていよいよ「所得税の税額」です。

(A)白色申告が314,500円、

(B)青色申告控除65万が174,500円、

(C)青色申告控除10万が229,500円で、

(B)が(A)と比べて14万、(C)と比べて5万5千安くなりました。

利益600万で、税額に14万も差があるのは大きいですね。かなりの節税効果があることが分かりました。

資料では、所得税だけでなく、「復興特別所得税」や「住民税」「事業税」、「奥さんが支払う税額」も計算して世帯全体での節税効果を算出していますが、今回は計算方法を調べた所得税に限定して整理してみました。

特典その2:青色事業専従者給与

これはさっきの「その1」の中で出てきましたね。

特典は残り2つ、その3・その4と続くのですが長くなってきたので前編はここまで。

後編に続きます。

Copyright secured by Digiprove © 2017

Copyright secured by Digiprove © 2017